“金表第一股”成色几何? 产品销量走低、经销商依赖症不减 西普尼估值增长滞缓

- 情感

- 2024-12-13 11:24:03

- 26

出品:新浪财经上市公司研究院

作者:木予

老铺黄金上市半年股价翻了超五倍,梦金园弃A转港顺利圆上IPO梦,黄金珠宝企业纷纷成功“上岸”,似乎为金表制造商西普尼增添了不少信心。

11月29日,深圳西普尼精密科技股份有限公司(下文简称:西普尼)向港交所递交招股书说明书,计划申请主板上市,由中国平安资本(香港)担任独家保荐人。值得一提的是,这并非西普尼首次尝试登陆资本市场。2016-2024年期间,公司曾在新三板多番辗转腾挪,三次更名、两次挂牌又摘牌,冲击北交所无功而返,最终南下改道港股。

然而,业务结构单一易受金价影响、重度依赖下游经销商,西普尼的估值在七年内仅增长了54.6%。能否坐稳“金表第一股”的宝座,仍有待进一步观察。

业绩波动如“坐过山车” 金表销量骤降3万件

结合往期财报和最新招股书披露的数据来看,西普尼的业绩波动幅度颇为明显。2015-2017年,公司营收、净利保持增长势头,2020年两项指标一度达到3.82亿元、7884.32万元。

但进入2021年后,西普尼却陷入“增收不增利”的窘境,当期收入尽管同比增长17.8%,净利润反而大幅减少近2000万元。2022年,公司表现更是急转直下,营收、净利较2021年降幅分别达28.7%、58.3%,基本跌回2016年同等水平。

而随着2023年消费复苏、金价飙升,西普尼的营收也同步水涨船高,重新突破4亿元大关,净利润同比涨超100%。2024年上半年,公司再次放缓增长脚步,收入实现2.26亿元,与2023年同期相比仅微增3.2%;净利润录得2707.50万元,同比缩水3.1%。

忽高忽低的业绩如同“坐过山车”,背后的“罪魁祸首”或是西普尼极其单一的业务结构。

据招股书显示,西普尼的主营业务为贵金属手表生产销售,其金表产品大多通过对外购买表芯与自制的表带、表壳等配件组合而成。2021-2024年上半年,该细分收入分别为总营收贡献86.5%、89.4%、90.4%、72.3%。

由于国际黄金价格近年来持续提高,公司的贵金属手表平均售价从每件2064元提升至每件3083元。而价格不断上涨,一定程度上抑制了消费者的购买欲望。2024年1-6月,西普尼贵金属手表销量仅为5.3万件,较2023年同期骤降3万件。

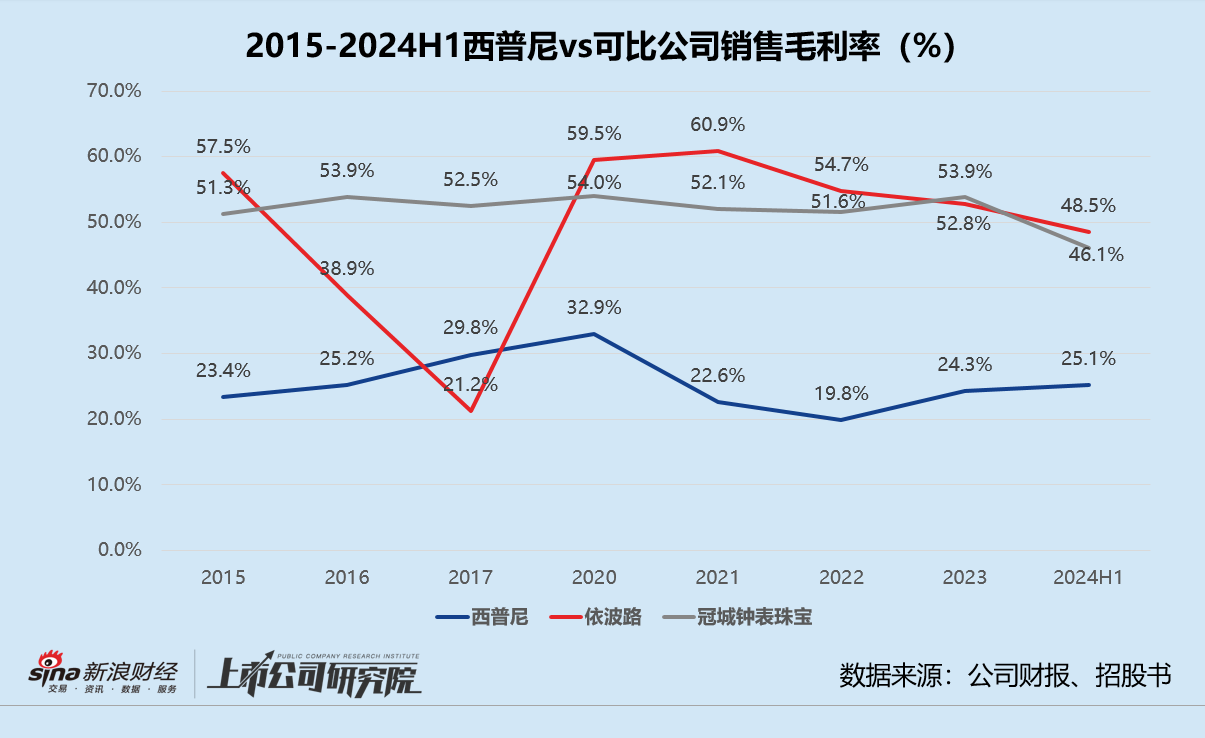

另一方面,金价一路攀升,导致西普尼原材料成本处于高位。报告期内,公司贵金属原材料成本占销售总成本稳定在九成以上,其中黄金占原材料总成本超过80%。正因如此,西普尼整体毛利率长期徘徊在20%-25%之间,远低于同在港股上市的钟表企业依波路、冠城钟表珠宝(品牌罗西尼的母公司)接近50%的毛利率。

或是为了摆脱金价对核心业务的影响,西普尼2024年推出多款智能手表产品,包括搭载华为智能机芯的一表双戴智能金表、贵金属智能腕表、珠宝级镶嵌智能腕表等。公司还与妈祖祖庙文创品牌及《上新了•故宫》合作,上线了文创IP系列智能表。

不过,截至2024年6月30日,西普尼的智能手表销量刚刚达到1万件,收入只有1417.90万元,仅占总营收约6.3%。若想成为第二增长曲线,看起来依旧任重道远。

三大经销商收入占比畸高 七年估值仅增长54.6%

细究西普尼的销售模式,其自有品牌金表主要通过一级经销商完成。2021-2024年上半年,公司经销渠道收入分别占总营收75.5%、79.1%、84.7%、69.7%。而直销和线上销售收入占比合计不超过6%。

报告期内,西普尼前五大客户高度集中,销售金额占总营收比例维持在85%以上。其中,前三名大客户构成相当稳定。深圳市信诺珠宝、北京世纪通源珠宝首饰及深圳金泓韵珠宝和新疆金皓耀珠宝作为公司的一级经销商,2021-2024年上半年交易总额分别占前五大客户销售额88.6%、89.3%、93.2%、76.6%,分别占总收入77.88%、81.56%、84.89%和65.7%。

换而言之,西普尼至少七至八成的收入需要仰仗这三家经销商,对下游的话语权和控制权并不强。据招股书显示,自2023年开始,公司三大经销商的付款方式已从产品交付后三天内付款,变更为核对上个月账目后,出示发票起30日内付款。2024年前6个月,账龄在181至365天的贸易应收款项约为223.9万元,较2023年同指标大幅增长65.6%。

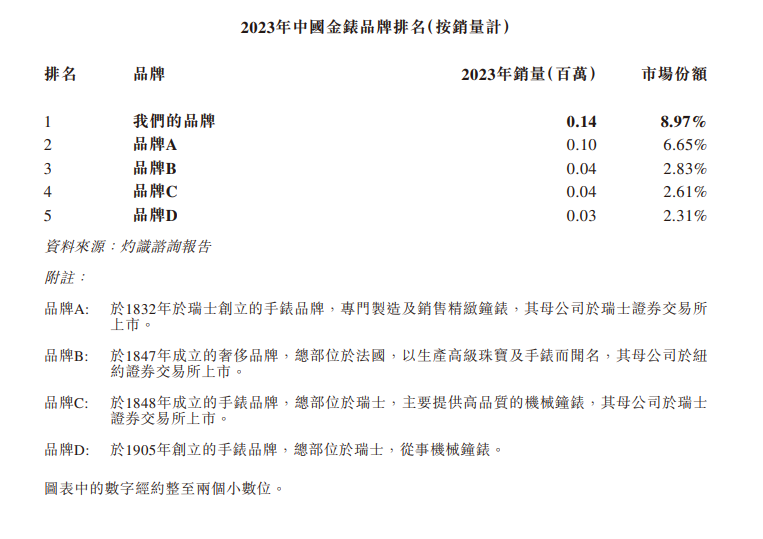

内部问题缠身,外部前景也不甚明朗。根据灼识咨询预计,2028年中国手表行业市场规模将达到1176.4亿元,而足金手表市场规模仅约占3.4%,赛道天花板有限。与此同时,国内金表行业集中度相对分散,以2023年按销量计算,前五大品牌市场占有率约为23.4%,西普尼约占9.0%,只比第二名高出2.3个百分点。

以上种种,也许都是资本市场对西普尼感到迟疑的关键原因。

据招股书披露,2016年挂牌新三板之前,公司没有引入任何一家外部机构投资方。同年,仙游县橡树电子科技有限公司以5000.12万元认购了公司经扩大股本的10.0%,基于此推算其投后估值约为5.0亿元。2017年,翊翎资本斥资5397.33万元,通过新三板股转购入366.67万股,每股对价14.72元。随后2018年入股的德岳投资和个人投资者范蓉芳,认购成本价没有发生丝毫变动。直至2019年首次摘牌更名,西普尼的估值还不到6亿元,三年累计涨幅19.5%。

2022年第二次挂牌之际,范蓉芳以1330.50万元转让了持有的75万股,平均每股约17.74元。不久,莆田市金银谷投资开发有限公司(下文简称:金银谷投资)收购了德岳投资手中的所有股份,同时以稍低的每股16.02元认购了764.50万股。截至2024年11月再次从新三板摘牌,金银谷投资已是仅次于实控人李永忠的第二大股东,持股比例约为20%,西普尼最新估值约为7.73亿元,七年间只增长了54.6%。

相较之下,老铺黄金上市前最后一轮估值约为57.38亿元,较2018年5月增资后的估值翻了8.71倍;梦金园发行市值达52.72亿港元,折合人民币49.37亿元,六年估值涨超209.4%。西普尼业绩不稳定、经营存瑕疵,在本就不被看好的情况下,该如何说服投资者们为其买单,是亟待回答的问题。

有话要说...